Российская экономика во втором-третьем кварталах все еще сохраняла значительный «кредитный импульс», но по мере роста ключевой ставки риски населения, бизнеса и банков начинают накапливаться, следует из «Обзора финансовой стабильности» Банка России.

Население

Банк России, как и в предыдущих обзорах, считает долговую нагрузку граждан одним из рисков финансовой стабильности. Во втором-третьем квартале регулятор зафиксировал смену тренда в двух ключевых сегментах розничного кредитования:

- Темпы прироста задолженности по необеспеченным ссудам достигли пика во втором квартале (1,8-2% ежемесячно), но к октябрю они упали до 0,7% по мере ужесточения денежно-кредитной политики (ДКП) и усиления регулирования. Рост потребкредитования продолжался, хотя средняя ПСК (полная стоимость кредитов) по таким ссудам приблизилась к 30%.

- Ипотечный рынок в апреле-июне находился в фазе «ажиотажного спроса» перед сворачиванием основных льготных программ, а потому «вернулся к более сбалансированным показателям». Объем выдач кредитов на жилье упал на 55% по сравнению с третьим кварталом 2023 года, но темпы роста ипотечного портфеля остаются высокими — 22%. Доля ипотеки с господдержкой в выдачах снизилась до 67%.

- В сегменте автокредитования кредитный бум, наоборот, продолжается: на 1 октября годовой темп прироста задолженности населения по таким кредитам достиг 63%.

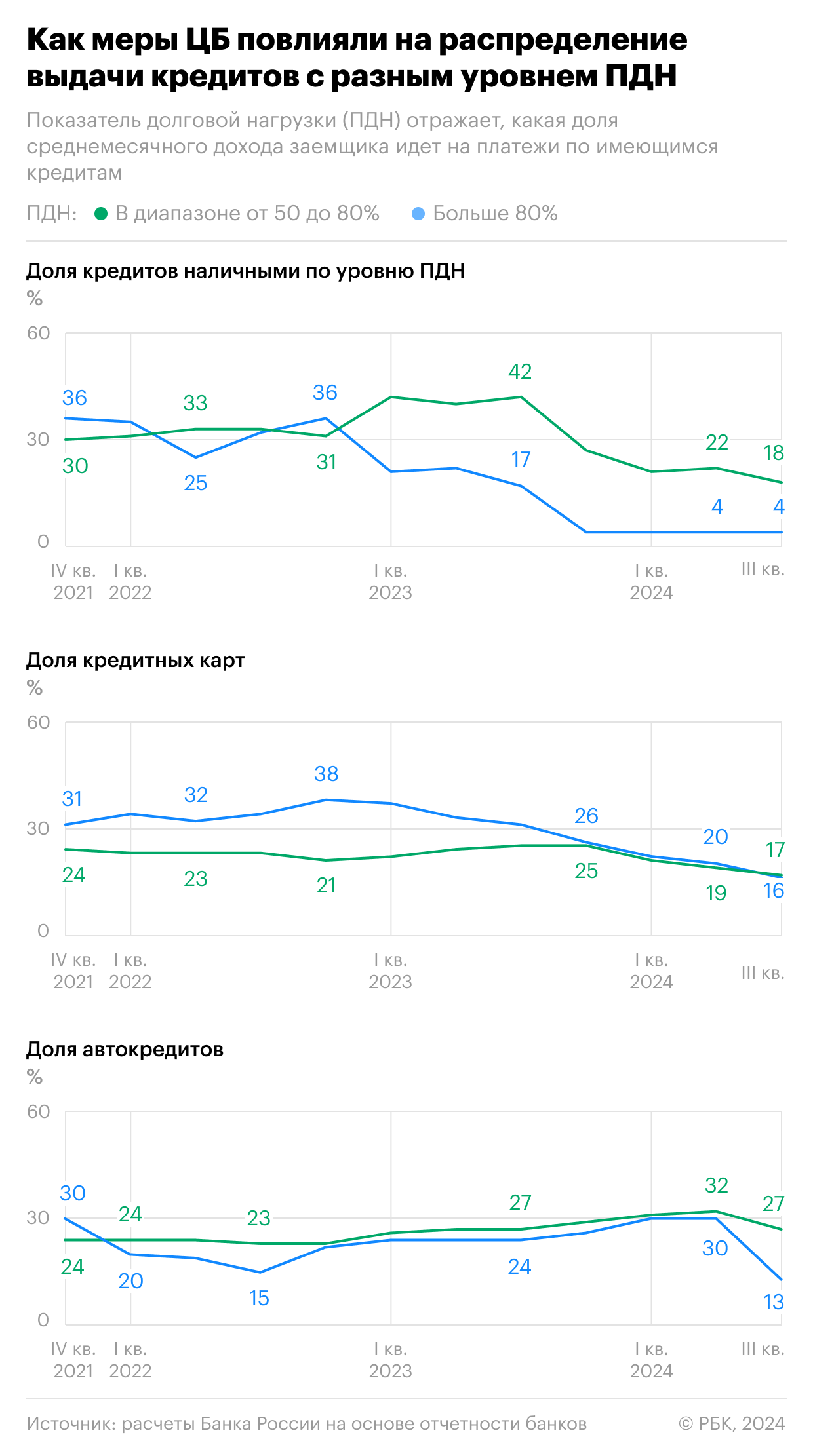

И в ипотеке, и в необеспеченном кредитовании ЦБ давно применяет меры для снижения выдач кредитов наиболее закредитованным заемщикам. Во втором-третьем квартале этого года они дали эффект — регулятор фиксирует существенное снижение доли выдач ссуд с высоким показателем долговой нагрузки (ПДН). Например, на заемщиков с ПДН выше 50% пришлось меньше четверти (22%) от всего объема представленных ссуд наличными в третьем квартале. Годом ранее показатель составлял почти 60%. За тот же период доля кредитов с ПДН выше 80% в сегменте ипотеки на новостройки упала на 40 процентных пунктов, до 6%, а в выдачах кредитов на готовое жилье — с 47 до 13%.

Как отмечается в обзоре, стандарты автокредитования резко ухудшились в первой половине 2024 года — ссуды с ПДН выше 50% стали занимать больше 60% объема выдач. С 1 июля ЦБ ввел макропруденциальные надбавки и в этом сегменте, и это уже положительно сказалось на структуре предоставляемых автокредитов.

Проблемная зона, которую ЦБ фиксирует в розничном кредитовании, — качество уже сформированного банками портфеля. Во втором-третьем квартале 2024 года оно начало падать. Доля «плохих» потребкредитов с просрочкой более 90 дней по портфелю в целом выросла до 7,9% на 1 октября. Это пока ниже уровней 2023 года, но регулятора настораживает как рост проблемной задолженности в абсолютном выражении (1,2 трлн руб., +11,6% за отчетный период), так и всплески ранней просрочки (от 30 дней) по некоторым поколениям кредитов. Доля «плохих» долгов в ипотеке на 1 октября составила 0,7% против 0,5% годом ранее. ЦБ выделяет ухудшение качества кредитов, предоставленных во второй половине прошлого и в начале этого года.

Бизнес

Как отмечается в обзоре, в первой половине 2024 года долговая нагрузка российских компаний не изменилась — агрегированный показатель «Чистый долг / EBITDA» (отношение совокупного долга организации и ее прибыли о уплаты процентов по кредитам, налогов, учета износа и начисленной амортизации. — РБК) сохранился на уровне 1,7. Однако финансовое состояние отдельных крупных компаний ухудшилось. Это касается предприятий из отраслей машиностроения, горной добычи, легкой промышленности и торговли с «исторически высоким уровнем долга и сравнительно небольшим запасом собственного капитала».

«Ужесточение денежно-кредитных условий для таких компаний при распространении кредитов по плавающим ставкам может влиять на их платежеспособность», — предупреждает ЦБ. По оценкам регулятора, совокупный долг таких компаний не превышает 4% обязательств корпоративного сектора на 1 июля.

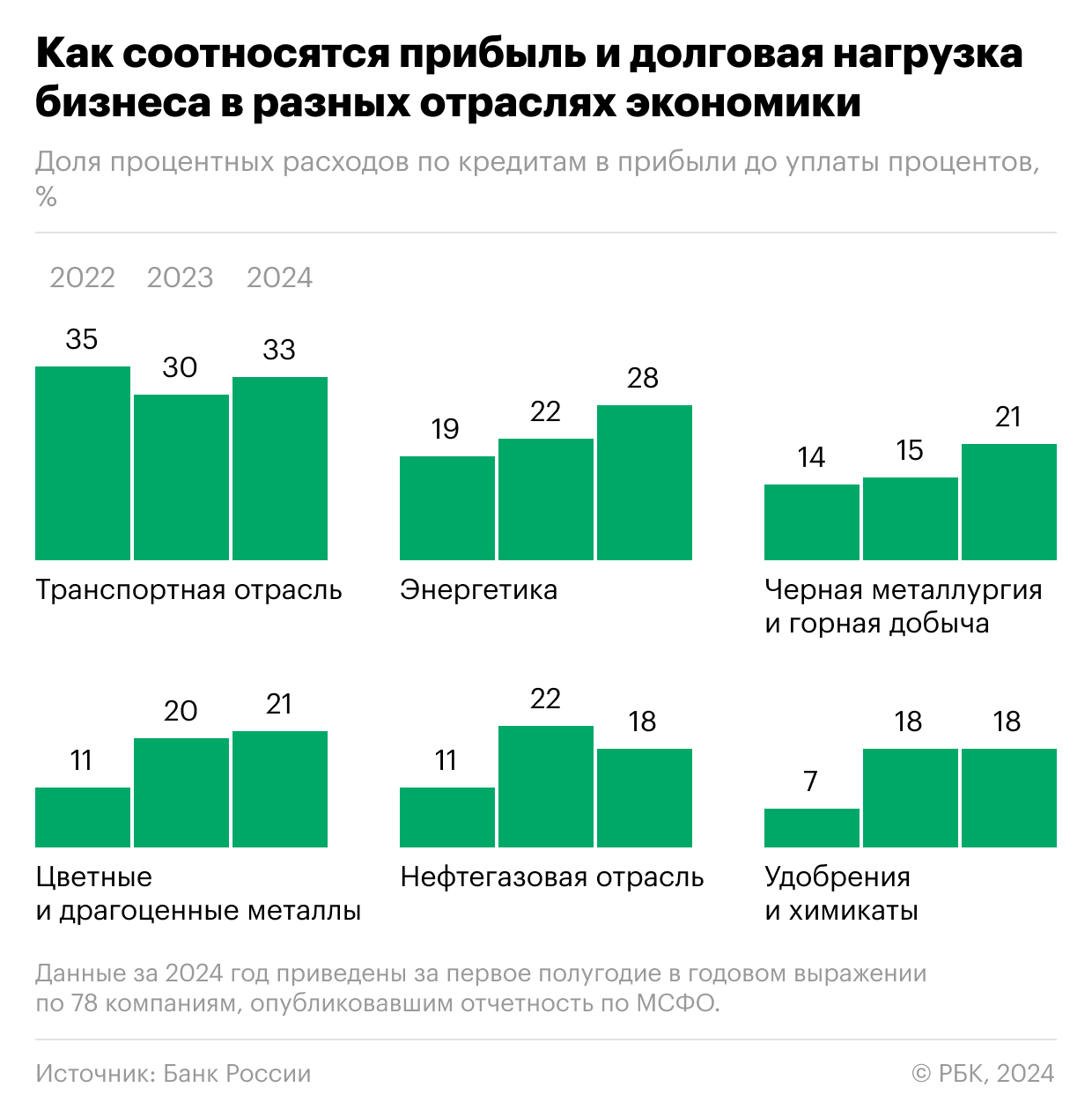

Вместе с тем рост ключевой ставки приводит к увеличению процентных расходов по кредитам у компаний из отдельных секторов экономики, отмечает ЦБ. Пока это сильнее всего проявляется в черной металлургии и горной добыче — если в 2023 году компании, в среднем, тратили на обслуживание долга 15% прибыли, то в первой половине 2024-го — уже 21%.

«Компаниям из других ключевых отраслей пока удавалось нивелировать эффект от повышения процентных ставок за счет роста операционных показателей либо оптимизации затрат и даже улучшить свои финансовые результаты», — указывает ЦБ. Расчеты регулятора, однако, пока не отражают эффект от повышения ставки в этом году, которое началось в конце июля. С тех пор ключевая ставка выросла с 16% до текущих 21% годовых.

ЦБ провел анализ чувствительности крупного бизнеса к ужесточению ДКП, опираясь на два сценария — базовый (средняя ключевая ставка на 2025 год взята по верхней границе прогнозного диапазона — 20%) и рисковый (ставка на 2025-й — 23,5%). В периметр оценки вошли около 80 крупнейших компаний нефинансового сектора из 13 отраслей, чья общая выручка за последний год составила 70,1 трлн руб. На них приходится более 40% долга нефинансового сектора перед банками. Регулятор рассчитал показатель покрытия процентов (ICR), который характеризует способность компаний своевременно обслуживать обязательства перед кредиторами: оптимальное значение коэффициента — выше 3,0, допустимое — более 1,0.

- По состоянию на середину 2024 года у четверти компаний из выборки (около 20 организаций) показатель покрытия процентов был ниже 3.0, у шести организаций — ниже 1.0.

- В случае реализации базового сценария в 2025 году количество «проблемных» компаний увеличится до девяти.

- В рисковом сценарий таких станет уже 14, а число крупнейших заемщиков с ICR ниже 3,0 увеличится до трети выборки (как минимум 26 компаний).

«Таким образом, большая часть заемщиков имеют достаточный объем операционной прибыли для обслуживания процентных платежей по кредитам в 2024 и 2025 годах, однако отдельные компании могут испытывать трудности», — констатирует Банк России.

Несмотря на высокие ставки, темпы кредитования бизнеса на 1 октября составили 22% в годовом выражении.

Основная часть прироста корпоративного портфеля за последние полгода приходится на ссуды крупным заемщикам — это оборотное финансирование, а также кредиты на реализацию масштабных инвестиционных проектов и гособоронзаказа. На фоне ускорения кредитования доля просроченной задолженности в корпоративном портфеле банков падает — за год она снизилась с 4 до 3,4% по состоянию на 1 октября.

«Однако по мере вызревания портфеля и снижения темпов роста возможен рост доли «плохих» кредитов. Кроме того, анализ поколений кредитов показывает рост доли заемщиков, имеющих проблемы с обслуживанием долга по кредитам в сегменте микро- и малого бизнеса (во всех отраслях экономики), предоставленным год назад. Доля компаний с признаками проблем превышает значения 2020–2021 годов», — обращает внимание ЦБ. Но, по оценкам регулятора, пока это не несет системных рисков для банковского сектора.

Банки

Для кредитных организаций ЦБ выделяет три риска, которые могут сказаться на их финансовом положении в условиях высоких ставок.

- Сильная концентрация долгов крупных заемщиков

Исторически сложилось, что крупные российские компании берут кредиты у ограниченного круга банков, но даже их капитала недостаточно для качественного распределения риска таких заемщиков. Как отмечается в обзоре, на 1 октября 2024 года совокупная задолженность (по кредитам и облигациям) шести крупнейших российских организаций занимала 68% капитала всего банковского сектора. В начале 2022 года этот показатель составлял 46%.

«Для отдельных банков риск концентрации в корпоративном портфеле является достаточно значимым, так как концентрация долга на одного из крупнейших заемщиков может превышать 25% от капитала (без учета риск-веса). В совокупности доля таких банков достигает около трети капитала всего банковского сектора», — предупреждает ЦБ.

Для купирования риска концентрации регулятор намерен с 2025 года изменить подход к расчету соответствующих нормативов, а также ввестимакропруденциальные надбавки по корпоративным ссудам крупным заемщикам.

- Давление высоких ставок на процентную маржу

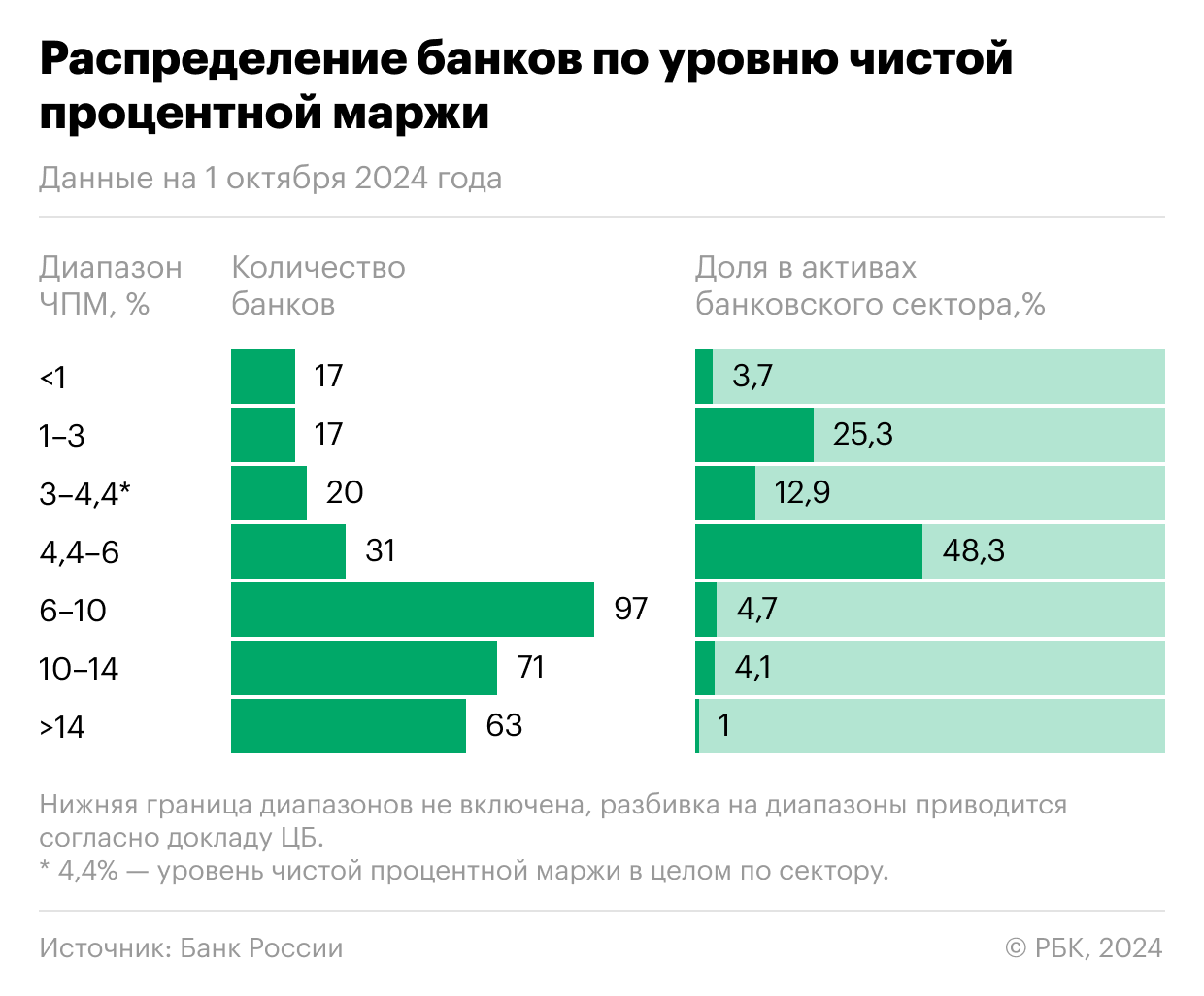

Как отмечается в докладе, повышение процентных ставок в экономике усиливает подверженность банков процентному риску, поскольку процентные расходы по пассивам (привлекаемым средствам) обычно растут быстрее, чем доходность активов. По итогам третьего квартала 2024 года чистая процентная маржа в целом по сектору немного снизилась (-0,1 п.п.), но осталась высокой — 4,4%. ЦБ связывает это с высокой долей банковских активов с плавающей ставкой (например, более 60% кредитов бизнесу выданы с переменной ставкой), а также с высокой долей текущей счетов в пассивах — такое фондирование не дорожает по мере роста процентных ставок.

Регулятор также улучшил оценку процентного гэп-риска по банковскому портфелю: гэп-разрыв— это разница между суммой длинных и суммой коротких позиций по различным финансовым инструментам, чувствительным к изменению ставок. По расчетам ЦБ на 1 октября, рост ставок на 4 п.п. на горизонте одного года даст отрицательный эффект на чистые процентные доходы банков на уровне 0,4-3,8%, а на капитал в 0,1-1,4%. На 1 апреля аналогичные расчеты показывали «урон» 4-7% на чистые процентные доходы игрков в размере и 1,5-2,7% на капитал.

Но ситуация неоднородна, предупреждает регулятор: около 17% российских банков (занимают 42% активов сектора) имеют чистую процентную маржу ниже, чем в целом по рынку.

Как отмечает ЦБ, в последние месяцы банки столкнулись с «ростом премии к ключевой ставке» на фоне роста конкуренции при привлечении депозитов, и это может оказать давление на их процентную маржу. Так, в январе — мае средняя максимальная ставка по вкладам была ниже ключевой на 1,1 п.п., а в первой декаде октября она была уже выше ставки ЦБ на 0,78 п.п. При этом плавающие ставки по уже выданным корпоративным ссудам имеют незначительную надбавку к ключевой ставке.

«Это говорит о том, что значительная часть портфеля кредитов, предоставленных банками по плавающей ставке, подвержена базисному риску», — предупреждает регулятор. Для купирования возможных дисбалансов Банк России расширил возможности для системно значимых кредитных организаций по выполнению норматива краткосрочной ликвидности.

- Негативная переоценка из-за сдвига кривой доходности

На фоне роста процентных ставок в экономике доходность государственных облигаций федерального займа (ОФЗ) во втором-третьем квартале 2024 года подскочила на 443 базисных пункта, а доходности корпоративных облигаций — на 547 б.п. При этом объем вложений банковского сектора в долговые бумаги оценивается в 20,05 трлн руб. на 1 октября и превышает 10% активов всех кредитных организаций.

Для хеджирования процентного риска банки предпочитаю покупать ценные бумаги с плавающим купоном, но рост доходностей бондов все же приводит к отрицательной переоценке этих бумаг на балансах, указывает ЦБ.

По его оценкам, за апрель—сентябрь суммарный объем отрицательной переоценки рублевого облигационного портфеля банков вырос на 518,8 млрд руб. Это 2,9% капитала всего сектора, или 29% прибыли за полгода. Самые худшие месяцы с точки зрения переоценки — май и сентябрь, тогда негативный эффект от пересмотра стоимости бумаг в портфеле составил 184,9 и 126,3 млрд руб., соответственно.

Примерно 25% вложений банков в ОФЗ и 43% в корпоративные облигации — это бумаги, которые держатся до погашения и отражаются в отчетности по амортизированной стоимости. Если бы банкам пришлось признавать потери от переоценки таких облигаций, за полгода они бы составили 277,4 млрд руб.

Суммарная величина накопленной, но не признанной банками отрицательной переоценки рублевого портфеля облигаций на 1 октября составляет 782,7 млрд руб., подсчитал ЦБ.

«При необходимости продажи бумаг из неторгового портфеля, в случае реализации гипотетического риска ликвидности, накопленная отрицательная переоценка может снизить запас устойчивости банков за счет фиксации накопленной отрицательной переоценки», — предупреждает регулятор.

Но, по мнению ЦБ, размер отрицательный переоценки пока не оказывает существенного влияния на устойчивость банков, поскольку существенная часть бумаг на балансах банков может быть заложена в Банк России по операциям рефинансирования. Иными словами, банки могут не продавать эти бумаги, фиксируя убыток, а занимать под их залог необходимую ликвидность у ЦБ.

Банк России положительно оценивает финансовый результат кредитных организаций и рентабельность их активов, но указывает на снижение достаточности капитала в целом по сектору. С апреля по 1 октября показатель упал с 13,2 до 12,1% (в том числе из-за роста кредитования и выплаты дивидендов), а запас капитала уменьшился с 7,5 до 6,8 трлн руб.

«Динамика финансового результата, учтенного в источниках капитала была невысокой в сравнении с растущими кредитными рисками», — констатирует ЦБ. Для повышения устойчивости сектора регулятор намерен ввести для банков новую антициклическую надбавку, чтобы «ускорить накопление буфера для покрытия системных рисков». Мера начнет действовать с 1 февраля 2025 года.